ธปท.เปิดข้อมูลสินเชื่อแบงก์พาณิชย์ Q3/67 หดตัว 2% ลดลงทั้งภาคธุรกิจ-อุปโภคบริโภค

เผยแพร่ : 26 พ.ย. 2567 17:43:07

• สินเชื่อลดลงทั้งในภาคธุรกิจและภาคอุปโภคบริโภค

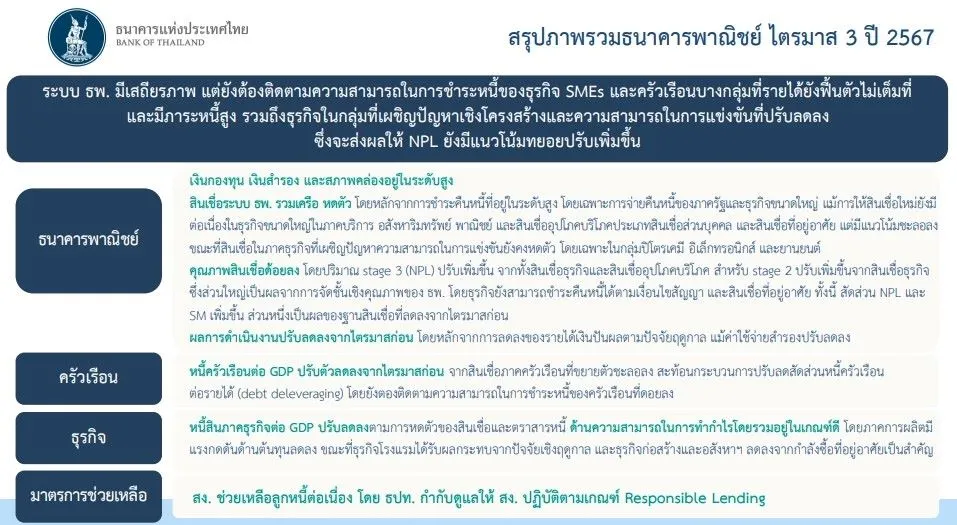

น.ส.สุวรรณี เจษฎาศักดิ์ ผู้ช่วยผู้ว่าการ สายกำกับสถาบันการเงิน ธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยว่า ในไตรมาส 3/2567 สินเชื่อระบบธนาคารพาณิชย์ลดลง 2% เมื่อเทียบกับช่วงเดียวกันของปีก่อน โดยเป็นการลดลงครั้งแรกนับตั้งแต่ปี 53 (ช่วงวิกฤตแฮมเบอร์เกอร์)

สาเหตุหลักจากการชำระคืนหนี้ที่อยู่ในระดับสูง โดยเฉพาะการจ่ายคืนหนี้ของภาครัฐและธุรกิจขนาดใหญ่ แม้การให้สินเชื่อใหม่ยังมีต่อเนื่องในธุรกิจขนาดใหญ่ในภาคบริการ อสังหาริมทรัพย์ พาณิชย์ และสินเชื่ออุปโภคบริโภค ประเภทสินเชื่อส่วนบุคคล และสินเชื่อที่อยู่อาศัย แต่มีแนวโน้มชะลอลง ขณะที่สินเชื่อในภาคธุรกิจที่เผชิญปัญหาความสามารถในการแข่งขันยังคงหดตัว โดยเฉพาะในกลุ่มปิโตรเคมี อิเล็กทรอนิกส์ และยานยนต์

ธปท.เปิดข้อมูลสินเชื่อแบงก์พาณิชย์ Q3/67 หดตัว 2% ลดลงทั้งภาคธุรกิจ-อุปโภคบริโภค

ส่วนยอดคงค้างสินเชื่อด้อยคุณภาพ (NPL) ในไตรมาส 3/2567 เพิ่มขึ้นมาอยู่ที่ 5.53 แสนล้านบาท คิดเป็นสัดส่วน NPL ต่อสินเชื่อรวมที่ 2.97% สูงสุดนับตั้งแต่ไตรมาส 4/2564 ซึ่งอยู่ที่ 5.50 แสนล้านบาท คิดเป็น NPL 3.02% โดย NPL ของไตรมาส 3/2567 ที่ปรับเพิ่มขึ้นนี้ มาจากทั้งสินเชื่อธุรกิจและสินเชื่ออุปโภคบริโภค ซึ่งส่วนใหญ่เป็นกลุ่มลูกหนี้ที่มีปัญหาอยู่เดิม และเคยได้รับความช่วยเหลือแล้ว โดยธนาคารพาณิชย์ยังบริหารจัดการคุณภาพหนี้ และให้ความช่วยเหลือลูกหนี้อย่างต่อเนื่อง

สำหรับสัดส่วนสินเชื่อที่มีการเพิ่มขึ้นอย่างมีนัยสำคัญของความเสี่ยงด้านเครดิตต่อสินเชื่อรวม (significant increase in credit risk: SICR หรือ stage 2) อยู่ที่ 6.86% เพิ่มขึ้นจากไตรมาสก่อน จากสินเชื่อธุรกิจ ซึ่งส่วนใหญ่เป็นผลจากการจัดชั้นเชิงคุณภาพของธนาคารพาณิชย์ โดยธุรกิจยังสามารถชำระคืนหนี้ได้ตามเงื่อนไขสัญญา และสินเชื่อที่อยู่อาศัย

โดยเงินกองทุน (BIS ratio) อยู่ที่ 20.5% เพิ่มขึ้นจาก 19.9% ในไตรมาสก่อน ส่วนเงินสำรอง (NPL coverage ratio) อยู่ที่ 170.3% ลดลงเล็กน้อยจาก 172.4% ในไตรมาสก่อน และสภาพคล่อง (Liquidity coverage ratio : LCR) อยู่ที่ 200.2% เพิ่มขึ้นจาก 194.9% ในไตรมาสก่อน

สำหรับผลการดำเนินงานของธนาคารพาณิชย์ ในไตรมาส 3/2567 ปรับดีขึ้นจากระยะเดียวกันปีก่อน จากการเพิ่มขึ้นของกำไรจากการวัดมูลค่าตราสารทางการเงิน ขณะที่รายได้ดอกเบี้ยสุทธิลดลง ทั้งนี้ หากเทียบไตรมาสก่อน จะพบว่ากำไรสุทธิปรับลดลง โดยหลักจากการลดลงของรายได้เงินปันผลตามปัจจัยฤดูกาล แม้ค่าใช้จ่ายสำรองปรับลดลง

น.ส.สุวรรณี กล่าวว่า ยังต้องติดตามความสามารถในการชำระหนี้ของธุรกิจ SMEs และครัวเรือนบางกลุ่มที่รายได้ฟื้นตัวไม่เต็มที่ และมีภาระหนี้สูง รวมถึงธุรกิจในกลุ่มที่เผชิญปัญหาเชิงโครงสร้าง และความสามารถในการแข่งขันที่ปรับลดลง ซึ่งจะส่งผลให้ NPL ยังมีแนวโน้มทยอยปรับเพิ่มขึ้น แต่ยังอยู่ในระดับที่สามารถบริหารจัดการได้ และไม่เกิดการเพิ่มขึ้นอย่างก้าวกระโดด (NPL cliff)

ขณะที่สัดส่วนหนี้ครัวเรือนไตรมาส 2/2567 อยู่ที่ 89.6%ต่อ GDP ปรับลดลงเล็กน้อยจากไตรมาสก่อน ซึ่งอยู่ที่ 90.7% จากสินเชื่อภาคครัวเรือนที่ขยายตัวชะลอลง สอดคล้องกับกระบวนการปรับลดสัดส่วนหนี้ครัวเรือนต่อรายได้ (debt deleveraging)

"แนวโน้มหนี้ครัวเรือนในไตรมาส 3 คาดว่าจะลดลงเล็กน้อยจากระดับ 89.6% ต่อ GDP ในไตรมาส 2" น.ส.สุวรรณี ระบุ

ขณะที่ภาคธุรกิจมีสัดส่วนหนี้สินต่อ GDP ปรับลดลง ตามการหดตัวของสินเชื่อ และตราสารหนี้ ด้านความสามารถในการทำกำไรโดยรวมอยู่ในเกณฑ์ดี โดยเฉพาะในภาคการผลิตที่มีแรงกดดันด้านต้นทุนลดลง ขณะที่ธุรกิจโรงแรมได้รับผลกระทบจากปัจจัยเชิงฤดูกาล ส่วนธุรกิจก่อสร้างและอสังหาริมทรัพย์ ลดลงจากกำลังซื้อที่อยู่อาศัยเป็นสำคัญ

ส่วนความคืบหน้าในการปรับโครงสร้างหนี้ พบว่า การปรับโครงสร้างหนี้สะสมของระบบสถาบันการเงินในช่วง 9 เดือนแรกปีนี้ มีลูกหนี้ที่ได้รับความช่วยเหลือสะสม 6.1 ล้านบัญชี แยกเป็น บัญชีลูกหนี้ของธนาคารพาณิชย์ และ non bank 1.9 ล้านบัญชี และบัญชีลูกหนี้ของสถาบันการเงินเฉพาะกิจของรัฐ (SFIs) 4.2 ล้านบัญชี ซึ่งคิดเป็นยอดภาระหนี้ที่ได้รับความช่วยเหลือรวมทั้งสิ้น 2.08 ล้านล้านบาท แยกเป็น ยอดภาระหนี้ของธนาคารพาณิชย์ และ non bank 8 แสนล้านบาท และยอดภาระหนี้ของ SFIs อีก 1.27 ล้านล้านบาท

ที่มา : MgrOnline